最近NISAで資産運用を始めようと思っている、NISAと投資信託は違うの?積立投資と成長投資枠の違いなどがよく分からない、といった投資初心者の人向けに書いておきます。

NISAと投資信託の違い

最初に前提として書いておくと、NISAというものはそもそも投資信託とは違います。NISAというのは証券口座内に設定する、利益に対しての税金が非課税になる枠です。ただの枠です。NISAを開設しただけは何もありません。なので「NISAやってる」「NISA始めた?」などとよく聞きますが、NISAを開設したからといって資産運用を始めたことにはなりません。そして、NISAの枠の中で投資信託や株を保有するといった運用となります。

流れとしてはまず証券口座を作り、そのあとNISAを申請するとNISA枠が使えるようになります。そしてそのNISAの中で積立投資枠と成長投資枠があり、積立投資枠と成長投資枠では保有できる商品、運用方法が異なります。

積立投資枠

積立投資枠は、主に投資信託で毎月決まった金額を自動積立するための枠です。保有できる金融商品は投資信託のみです。株、ETFなどは保有できません。積立設定をしておくと、毎月決まった日に指定の口座、クレジットカードから証券口座に入金され、自動で積立購入されます。したがって、一度銘柄を決めたらあとは自動で運用されるので、いわゆるほったらかし投資に向いており、毎回手動で注文しなくていいので楽です。

積立投資枠という枠がある以上使わないと勿体ないので、例えばS&P500、ナスダック、配当貴族に連動する投資信託に積立するのがおすすめです。同じ銘柄を成長投資枠でスポット購入しながら保有しても問題ありません。自分もそうしてます。ちなみに自分は以下の銘柄を毎月積立しています。参考:NISA 投資信託でおすすめの5銘柄を紹介|米国株 成長投資 積立投資

- eMaxis Slim 米国株式(S&P500)03311187

- Tracers配当貴族インデックス(米国株式)0231122A

- iFree Plus 米国配当王(年4回決算型)04317235

- iFreeNEXT NASDAQ100インデックス

- iFree FANG+インデックス 04311181

成長投資枠

成長投資枠では、株、投資信託、ETFなどを保有することができます。いわゆる現物と呼ばれているレバレッジをかけない金融商品です。信用取引、デリバティブなどの商品は保有できません。基本的に長期投資は現物の金融商品でおこなうのでレバレッジを書けた商品を保有する必要はありません。米国個別株、ETF、投資信託などに投資をする場合、全て成長投資枠で行います。

成長投資枠では毎回スポットでの購入となります。例えば、資金に余裕があるとにする購入、買い増し、毎月の買い増しを手動でおこなう場合などです。自分は元々運用している額が大きかったのでNISAを作っていませんでしたが、2025年5月に新NISAを開設したので、これから配当の再投資と買い増しをおこなう際はしばらく新NISA枠でします。

投資信託は米国がおすすめ

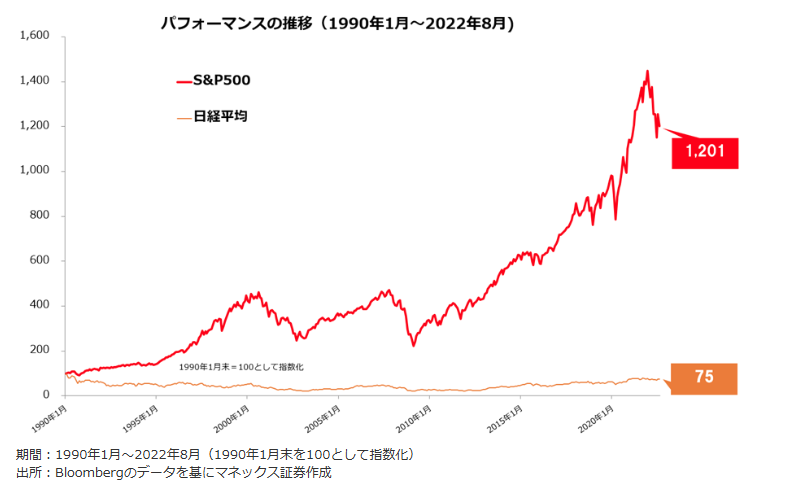

ちなみに資産運用をする場合、日経平均など日本の銘柄ではなく米国がおすすめです。なぜならリターンが圧倒的に違うからです。例えば以下は1990年から2020年までの米国S&P500と日系平均のリターンのグラフです。

(出所:マネックス証券)

これを見てわかるとおり、歴史的にも米国のリターンの方が圧倒的に高いことが証明されています。そもそもですが、お金を増やしたいから投資をするのにリターンの低い銘柄に投資をしては本末転倒です。

米国といっても、我々日本人の生活にとても馴染みのある有名企業ばかりです。例えば、コカ・コーラ、ウォルトディズニー、アマゾン、ネットフリックス、ビザカード、マスターカード、P&G、マクドナルド、ドミノピザ、スターバックス、グーグルなどです。こういった我々に馴染みのあって何をしているか理解できて時価総額の大きな優良企業が長期投資に向いています。

とはいえ、歴の浅い投資家にとって個別株はリスクもあって不安要素が多くなります。したがって多くの投資家にとっては投資信託やETFに投資をする方が賢明かもしれません。投資信託、ETFであれば個別株のように企業の業績を気にする必要はなく、暴落塩漬けのリスクを排除して保有することができます。