小野です。

米国株で配当を再投資する方法についてです。

これから米国株を始めたり、まだ慣れていない人は米国株で得た配当金の再投資の方法や再投資の意味について知りたい人もいると思います。

そこで、本記事では米国株で配当の再投資の方法や重要性について書きました。

配当金を再投資しまくって金持ちになりたい人は、参考にしてください。

米国株で配当を再投資する方法と重要性

米国株で配当を再投資する方法については、結論からすると、

得た配当金を含めて、配当を得た銘柄を買い増しすることです。

基本的には、配当金を得た銘柄を買い増しするのが、配当を再投資する方法になります。

配当を再投資する意味としては、配当を再投資することによって保有数が増えるので次の配当が増えるからです。

また、配当を再投資するのは配当を得た銘柄だけでなく保有しているポートフォリオの中の銘柄でも大丈夫です。

例えば、私の場合は10銘柄保有しているので、配当を得たときに自分の保有している銘柄のどれかを買い増しすることによって配当を再投資することになります。

こんな感じで配当を再投資していきます。

また、配当を使って新規の銘柄を購入するのは配当の再投資とは言いにくいですね。

配当を再投資するタイミング

配当を再投資するタイミングは、ある程度いつでも大丈夫です。

例えば、月に一回、半年に一度の買い増しをするようにしている人は、そのタイミングでこれまでに得た配当金を使って買い増しをすれば大丈夫です。

また、投資金額が少ない人は配当金だけだと買い増しするにいたらない金額の場合があります。そのような場合は、貯めておいても大丈夫ですし新たに追加する現金と合わせて買い増しをすれば再投資になります。

とにかく大事なことは、定期的に確実に配当を再投資して、保有数を増やすことです。

配当を再投資する重要性

配当を再投資するのは、長期で運用していくにあたりとても重要なことですので、米国株、ETFで配当を得たら必ず再投資するようにします。

なぜかと言うと、配当を再投資するかしないかで将来のリターンに決定的な違いが出るからです。

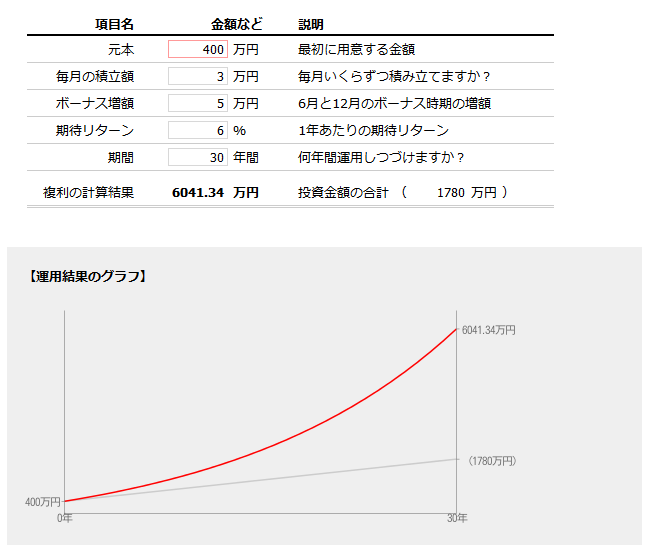

↓例えば、以下はサラリーマンで元金400万円を元手に毎月3万円、ボーナス月は5万円の追加で6%で30年運用した場合です。

毎月同じ条件で運用せずに貯金だけした場合は、30年後に1,780万円しか貯まらないのに対し、米国株、ETFで配当を再投資し続けて運用すると6,041万円になります。

このように、資金を運用するかしないかで将来に決定的な差が出るのです。

お金持ちになれない一般庶民と、お金持ちになる一般庶民の差は資産運用をするかしないかの違いと言っても過言ではありません。

ちなみに、同じ条件で元金を1,000万円にした場合は30年後に9,487万円になりますので、現在1,000万円くらいある人は今から始めれば将来かなりの確率で1億くらい貯まることになります。

過去の例

これまでの米国市場の歴史を振り返ると、配当を再投資することでもたらされるリターンは明確です。

例えば、今から約91年前の1926年にS&P500に投じた100万円は、配当を再投資しないで2017年までに1億7,000万円相当になりました。

そして、配当を再投資すると最初に投じた100万円は2017年までに59億円相当になっています。

このうち約42%は配当金によるリターンです。

また、直近では18年前の2000年頃からIVV(S&P500連動ETF)に投じた100万円は配当を再投資しているだけで今日までで253万円+153.7%になります。※1ドル100円計算

これは約2.5倍になったわけですが、甘く見てはいけません。

なぜならば5,000万円を投じていれば配当を再投資しているだけで約1億2,650万円になっているからです。

もちろんこれに追加資金を投入していけば強烈なまでに増えていきますので、上記のように2.5倍にするまでに18年もかからなかったことになります。

このように歴史を振り返れば、資産運用をするかしないかで決定的な格差が生まれるのは明白です。

一般庶民からお金持ちになった人

このように、米国株、ETFで堅実に毎月コツコツと少額ながらも配当を再投資することによって誰でもお金持ちになれるのです。

例えば、過去にアン・シャイバーさん(1894〜1995年)というユダヤ系アメリカ人の女性がいました。

彼女は、税務調査官として働き、仕事のできる人でしたが、時代の背景もありユダヤ系だったので差別から昇進することは1度もなかったので、一般レベルの年収でした。

彼女は、過去に一度株式仲介人(弟)に資金を預けたことで失敗した経験があり、全財産を失いました。

しかし、彼女は40歳~50歳頃にかけて再度株式投資をスタートしたのです。元手資金は5,000ドル(50万円)だったと言われています。

彼女はニューヨークのアパートで暮らし、質素な生活をしており大変な節約家だったそうで、節約から捻出した資金はほとんど株式投資に回していました。

彼女の戦略は、自分の理解している企業の銘柄だけを保有し、一度保有したら絶対に売らないというバイ&ホールドで今でも有名です。

そして、彼女が40歳~50歳頃に始め、50年間運用し、亡くなった101歳で残した資産は約2,200万ドル(当時22億円、現在36億円)でした。

あわせて読みたい

このように、最初は小さいながらも配当を地道に再投資していくことによって、時間とともに複利の効果によって莫大なリターンが生み出されるのです。

したがって、私含め我々一般庶民がお金持ちになるには、優良な銘柄や安心して保有できるETFを保有し、毎月少なくてもいいので積立をし、配当を再投資して運用するだけです。誰でもできることなのです。

資産運用をするかしないかで将来圧倒的な格差が生まれるのです。