小野です。

米国株で安定した人気の高配当ETF5本の比較や特徴です。

米国ETFの中には高配当が魅力のETFも多くて、人気の銘柄も多いです。

そこで、本記事ではある程度人気の高配当ETF5本の比較と特徴などを書きました。

また、高配当ETFを保有する意味はあるのか?

という点についても書きましたので、参考にしてもらえればと思います。

米国株で人気の高配当ETF5本を比較

米国株である程度安定した人気の高配当ETF5本です。

- VYM:バンガード・米国高配当株式ETF

- VPU:バンガード・米国公益事業セクターETF

- VFH:バンガード・米国金融セクターETF

- HDV:iシェアーズ・コア 米国高配当株 ETF

- DVY:iシェアーズ 好配当株式 ETF

上記の5本です。

特に、VYM、HDV、DVYに関しては保有している人も多いのではないかと思ます

VPUは意外と保有している人は少ないと思いますが、公益事業セクターで安定した銘柄で割と高配当です。

ちなみに私はVYM、VPUを保有しています。

では、まず最初に比較とリターンの結論から見ていきたいと思います。

高配当ETFを比較

高配当ETFをざっくり比較

| VYM | VPU | VFH | HDV | DVY | |

| バンガード・米国高配当株式ETF | バンガード・米国公益事業セクターETF | バンガード・米国金融セクターETF | iシェアーズ・コア 米国高配当株 ETF | iシェアーズ 好配当株式 ETF | |

| 設定 | 2006.11 | 2004.1 | 2004.1 | 2011.3 | 2003.11 |

| 純資産 | 35.1B | 5.56B | 7.15B | 5.62B | 16.1B |

| 銘柄数 | 395 | 68 | 425 | 75 | 98 |

| 経費率 | 0.060% | 0.100% | 0.100% | 0.080% | 0.390% |

| 利回り(2020.4) | 2.87% | 3.83% | 3.87% | 3.69% | 4.74% |

| 10年リターン | 9.31% | 10.60% | 6.69% | 7.59% | 8.50% |

高配当ETFはS&P500を下回る

また、最初に結論を言っておくと、これら人気の高配当ETFは、

S&P500を下回っています。

バンガード

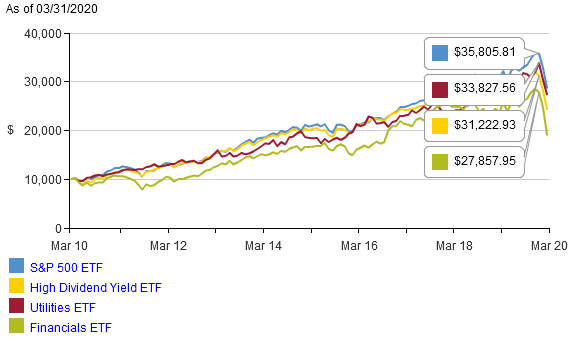

↓以下は、最初に10,000ドルを投資して配当を再投資し続けた場合のバンガードのVOO(S&P500)、VPU(公益事業)、VFH(金融)の直近10年の比較です。

このように、直近10年でコロナショック前までの結果としては、

- S&P500 +258%

- VPU(公益事業) +238%

- VYM(高配当) +212%

- VFH(金融) +178%

となります。

つまり、高配当で配当を再投資し続けたとしても、配当利回りの低いS&P500の方がパフォーマンスが良かったのです。

これは当然ですが、株価の値上がりが強かったことになります。

ブラックロック

↓以下は、ブラックロックのHDV(米国高配当株)、DVY(好配当株式)で、直近10年で配当を再投資し続けた場合のリターンになります。

(HDV)

(DVH)

このように、いずれもコロナショック前までで、

- HDV(米国高配当株) +161%

- DVY(好配当株式) +213%

このようなリターンとなり、S&P500を下回りました。

結果

つまり、全高配当ETFをまとめると、以下のような結果になります。

- S&P500 +258%

- VPU(公益事業) +238%

- VYM(高配当) +212%

- VFH(金融) +178%

- HDV(米国高配当株) +161%

- DVY(好配当株式) +213%

このように、高配当だからといってS&P500を大幅に出し抜くわけではないことが分かります。

もちろん、将来的にどうなるかは分かりませんが、これまではこのような結果となっています。

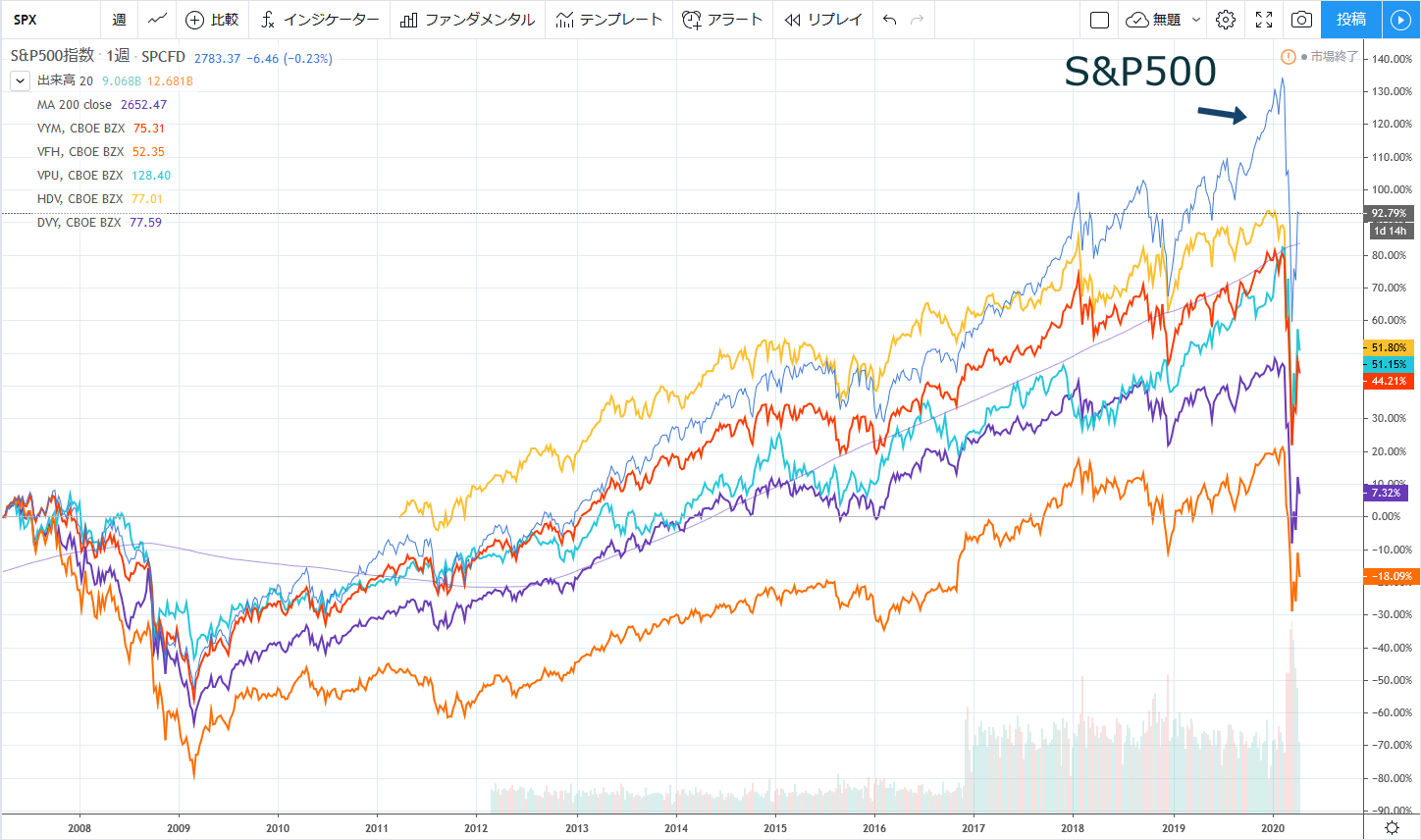

リーマンショック以降の株価

↓また、以下はリーマンショック以降の銘柄の株価比較です。

株価だけを比較してもやはりS&P500がリードしています。

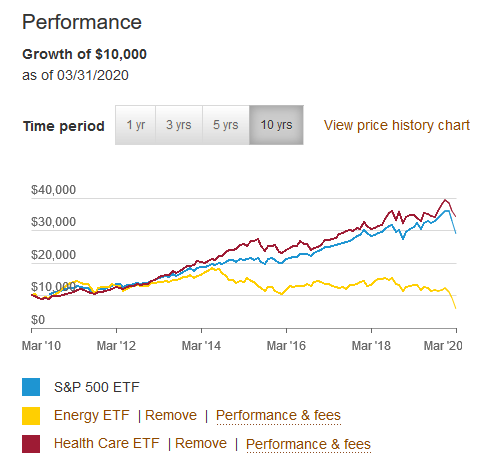

超高配当と比較

では、もっと高配当を持ってくるとどうなんだってことで、エネルギーセクター(VDE)と比較します。VDEの現在の配当利回りは8.16%です。

↓以下は、S&P500(青)、エネルギーセクター(黄)、ヘルスケアセクター(紅)を直近10年で最初の10,000ドルから配当を再投資し続けた結果です。

このような結果となりました。

つまり、高配当すぎても株価が低迷している場合が多いので、結果的にはパフォーマンスは良くないということになります。

ちなみに、S&P500を直近10年で大きく上回っているのは、そこまで高配当ではない並程度の配当のヘルスケアセクター(VHT)です。もう一つは情報技術(VGT)です。

このように、そこまで高配当ではないETFがS&P500を上回っていることを考えると、まずまずの配当があって、株価の上昇が期待できるETFの方が結果的にパフォーマンスが良いことになります。

高配当ETFを保有する意味

では、結局S&P500を下回るんだったら保有する意味はあるのでしょか。

結論からすると、ポートフォリオを分散させるという意味合いで保有するのがいいと思います。

事実私もVYM(高配当)とVIG(連続増配銘柄)を保有しています。

あともう一点は、高配当ETFをポートフォリオに組み入れることによって、配当金が大きくなりますので、配当の再投資がしやすいです。

もちろん株価が低迷する高配当ETFでは結果が悪くなりますが、そこそこの株価を推移している高配当ETFであれば、そういった面から考えても組入れるのは良いと思います。

人気の高配当ETFの特徴

ということで、以下の高配当ETFについてざっくり見ていきます。

- VYM:バンガード・米国高配当株式ETF

- VPU:バンガード・米国公益事業セクターETF

- VFH:バンガード・米国金融セクターETF

- HDV:iシェアーズ・コア 米国高配当株 ETF

- DVY:iシェアーズ 好配当株式 ETF

ある程度のポイントや参考資料を載せておきます。

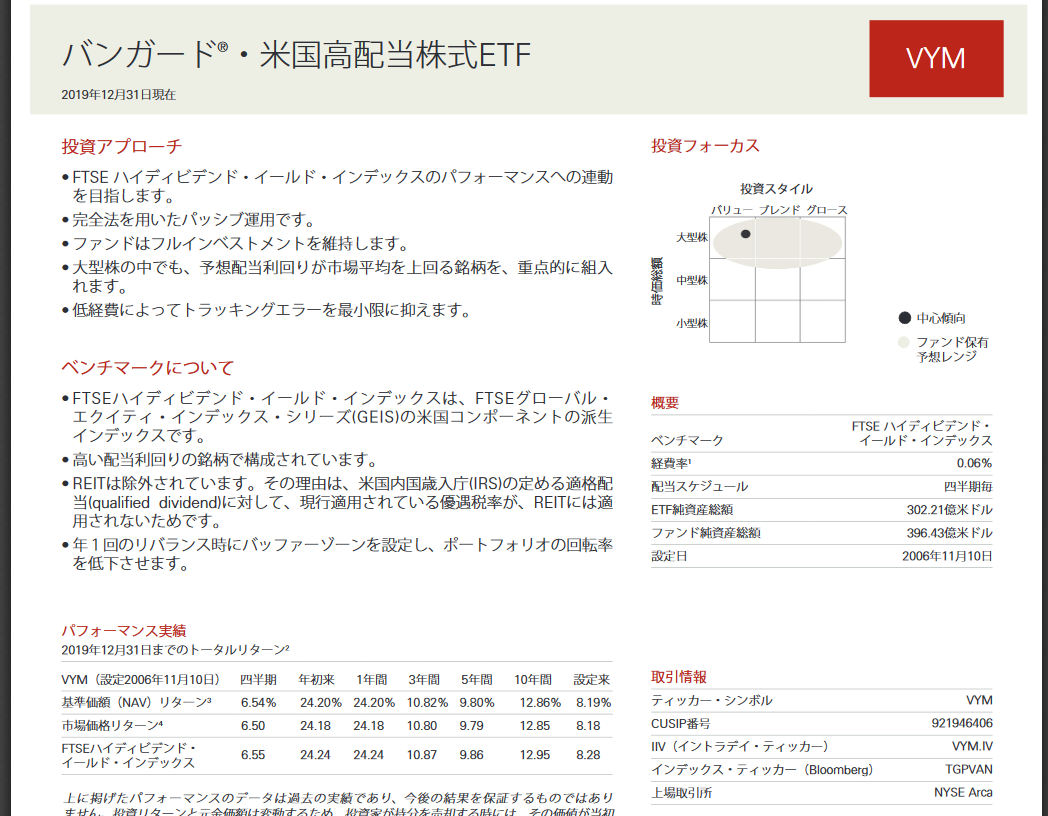

1. VYM:バンガード・米国高配当株式ETF

バンガードの高配当株式ETFのVYMです。私もポートフォリオに組み込んでいます。

大型株の中でも、予想配当利回りが市場平均を上回る銘柄を、重点的に組入れられてます。

バンガードのVYMの上位組入れ銘柄

| 順位 | 保有銘柄 | シンボル | ファンド構成比 |

| 1 | Johnson & Johnson | JNJ | 4.27% |

| 2 | JPMorgan Chase & Co. | JPM | 3.44% |

| 3 | Procter & Gamble Co. | PG | 3.29% |

| 4 | Intel Corp. | INTC | 2.84% |

| 5 | Verizon Communications Inc. | VZ | 2.73% |

| 6 | AT&T Inc. | T | 2.61% |

| 7 | Merck & Co. Inc. | MRK | 2.40% |

| 8 | Pfizer Inc. | PFE | 2.23% |

| 9 | Coca-Cola Co. | KO | 2.08% |

| 10 | Cisco Systems Inc. | CSCO | 2.07% |

VYMセクター比率は以下になります。

割と幅広いセクターから構成されています。

| セクター | 比率 | ベンチマーク |

| ヘルスケア | 16.20% | 16.20% |

| 金融 | 15.80% | 15.80% |

| 消費財 | 15.00% | 15.10% |

| テクノロジー | 11.20% | 11.10% |

| 公益 | 10.00% | 10.00% |

| 消費サービス | 9.10% | 9.00% |

| 資本財 | 8.40% | 8.40% |

| 石油・ガス | 5.50% | 5.60% |

| 電気通信 | 5.50% | 5.50% |

| 素材 | 3.30% | 3.30% |

VYMの直近のチャート

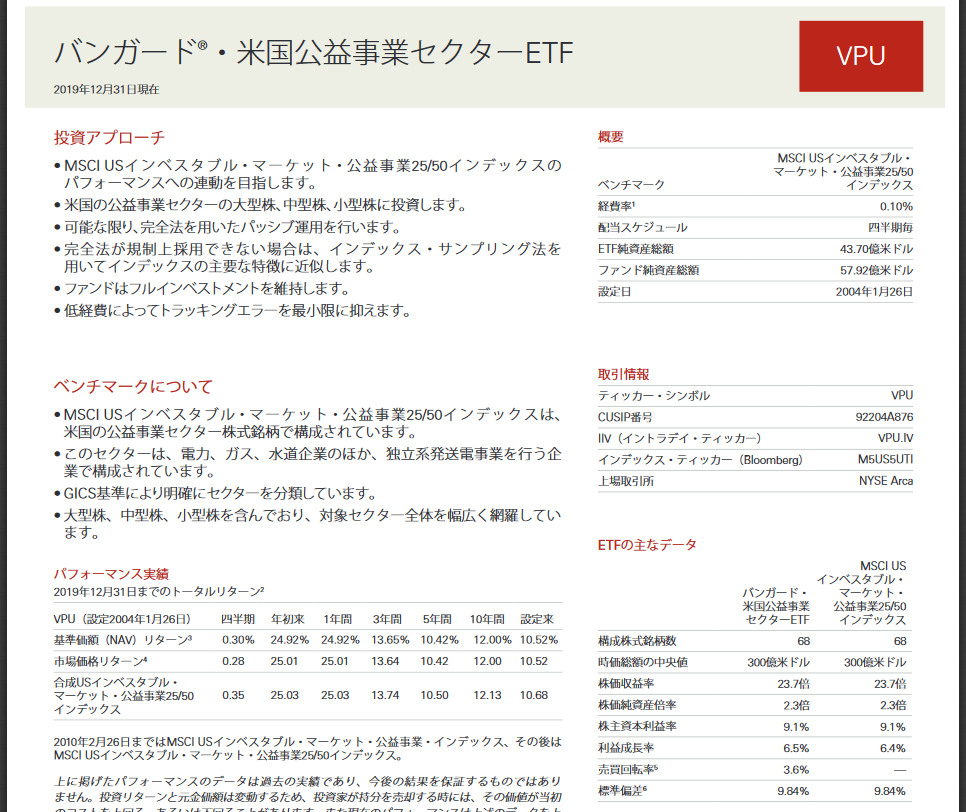

2. VPU:バンガード・米国公益事業セクターETF

バンガードの公益事業セクターETFのVPUです。

やはり公益事業は絶対に無くらないジャンルの為、鉄板銘柄です。私も保有しています。

米国の公益事業セクターの大型株、中型株、小型株に投資します。このセクターは、電力、ガス、水道企業のほか、独立系発送電事業を行う企業で構成されています。

大型株、中型株、小型株を含んでおり、対象セクター全体を幅広く網羅しています。

バンガードVPUの上位組入れ銘柄

ネクステラエナジーの比率が多いです。

| 順位 | 保有銘柄 | シンボル | ファンド構成比 |

| 1 | NextEra Energy Inc. | NEE | 13.45% |

| 2 | Dominion Energy Inc. | D | 6.80% |

| 3 | Duke Energy Corp. | DUK | 6.78% |

| 4 | Southern Co. | SO | 6.22% |

| 5 | American Electric Power Co. Inc. | AEP | 4.52% |

| 6 | Exelon Corp. | EXC | 4.09% |

| 7 | Sempra Energy | SRE | 3.64% |

| 8 | Xcel Energy Inc. | XEL | 3.62% |

| 9 | WEC Energy Group Inc. | WEC | 3.18% |

| 10 | Consolidated Edison Inc. | ED | 2.97% |

バンガードVPUのセクター比率

ポートフォリオのほとんどが電力になります。

| セクター | 比率 | ベンチマーク |

| 電力 | 58.40% | 59.40% |

| 総合公益事業 | 29.00% | 28.90% |

| ガス | 4.50% | 4.50% |

| 水道 | 4.10% | 4.10% |

| Independent Power Producers & Energy Traders | 3.00% | 2.10% |

| 再生エネルギー系発電事業者 | 1.00% | 1.00% |

VPUの直近のチャート

公益事業だけあって最高に安定しています。

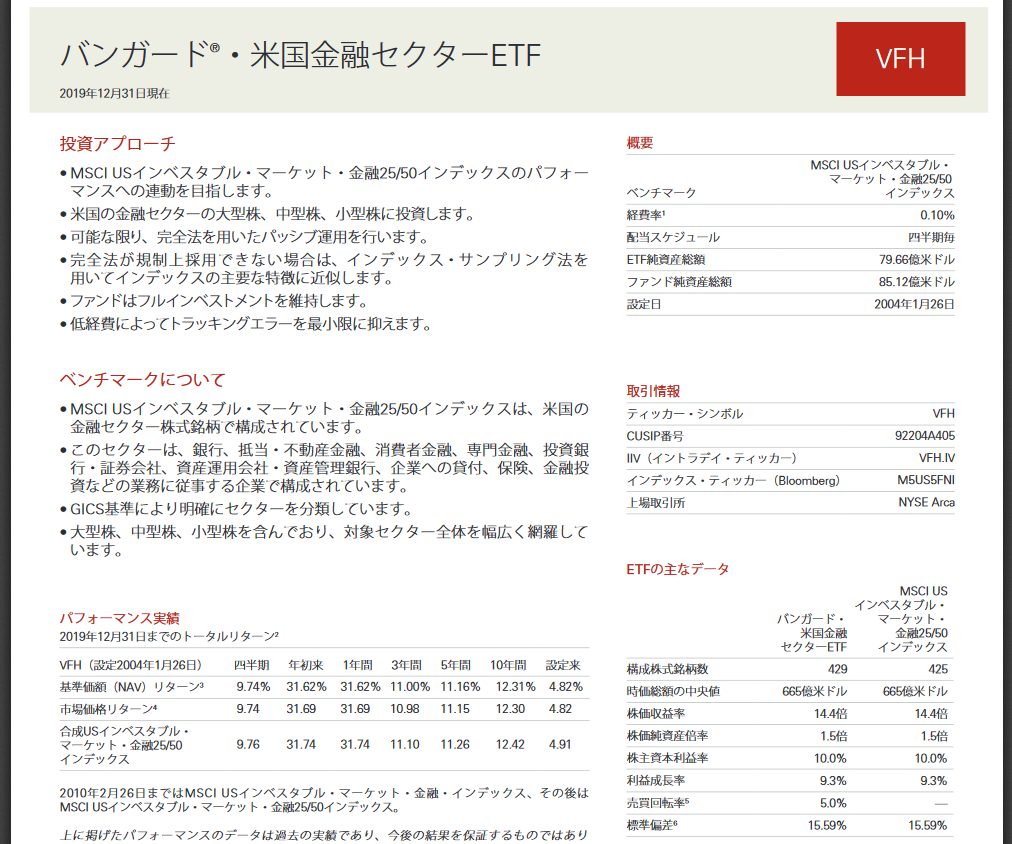

3. VFH:バンガード・米国金融セクターETF

バンガードの金融セクターETFのVFHです。

やはり金融セクターは景気に影響を受けやすく、ボラティリティが高いので個別銘柄を保有するよりセクターETFの方が安心です。

米国の金融セクターの大型株、中型株、小型株に投資します。大型株、中型株、小型株を含んでおり、対象セクター全体を幅広く網羅しています。

バンガードVFHの銘柄比率上位

| 順位 | 保有銘柄 | シンボル | ファンド構成比 |

| 1 | JPMorgan Chase & Co. | JPM | 10.05% |

| 2 | Berkshire Hathaway Inc. Class B | BRK.B | 8.55% |

| 3 | Bank of America Corp. | BAC | 6.46% |

| 4 | Wells Fargo & Co. | WFC | 4.11% |

| 5 | Citigroup Inc. | C | 3.27% |

| 6 | CME Group Inc. | CME | 2.21% |

| 7 | S&P Global Inc. | SPGI | 2.13% |

| 8 | American Express Co. | AXP | 2.12% |

| 9 | US Bancorp | USB | 1.82% |

| 10 | BlackRock Inc. | BLK | 1.81% |

バンガードVFHのセクター比率

| セクター | 比率 | ベンチマーク |

| 都市銀行 | 25.80% | 25.70% |

| 地方銀行 | 13.00% | 13.00% |

| 取引所およびデータ提供会社 | 9.80% | 9.80% |

| 損害保険 | 9.30% | 9.30% |

| マルチセクター持株会社 | 8.80% | 8.80% |

| 資産運用会社・資産管理銀行 | 8.30% | 8.40% |

| 投資銀行・証券会社 | 6.20% | 6.20% |

| 保険ブローカー | 4.70% | 4.70% |

| 消費者金融 | 4.60% | 4.60% |

| 生命保険・健康保険 | 4.00% | 4.00% |

| 総合保険 | 1.70% | 1.70% |

| モーゲージ不動産投資信託(REIT) | 1.10% | 1.10% |

| 再保険 | 1.10% | 1.10% |

| 貯蓄・抵当・不動産金融 | 1.10% | 1.10% |

| 他の各種金融サービス | 0.50% | 0.50% |

VFHの直近のチャート

やはり金融はボラティリティが高いです。

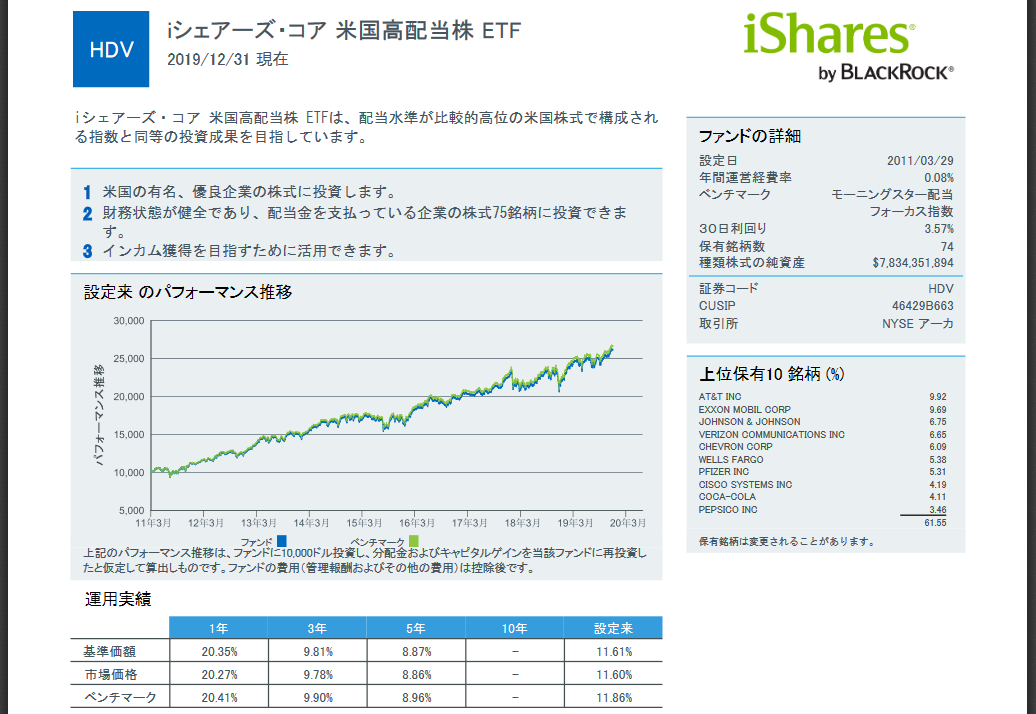

4. HDV:iシェアーズ・コア 米国高配当株 ETF

ブラックロックのコア米国株高配当株ETFでHDVです。

iシェアーズ・コア 米国高配当株 ETFは、配当水準が比較的高位の米国株式で構成される指数と同等の投資成果を目指しています。財務状態が健全であり、配当金を支払っている企業の株式75銘柄に投資できます。

構成銘柄トップ10は上記資料に書いてありますので、セクターの割合は以下になります。

基本的にはエネルギー、ヘルスケア通信が多いですね。

ブラックロックHDVセクター割合

| Type | 保有比率 |

| エネルギー | 25.01 |

| ヘルスケア | 20.74 |

| 通信 | 16.30 |

| 生活必需品 | 9.80 |

| 公益事業 | 9.35 |

| 情報技術 | 7.66 |

| 金融 | 5.62 |

| 資本財・サービス | 3.04 |

| 一般消費財・サービス | 1.23 |

| 素材 | 0.60 |

| キャッシュ、デリバティブ等 | 0.58 |

| 不動産 | 0.06 |

HDVの直近のチャート

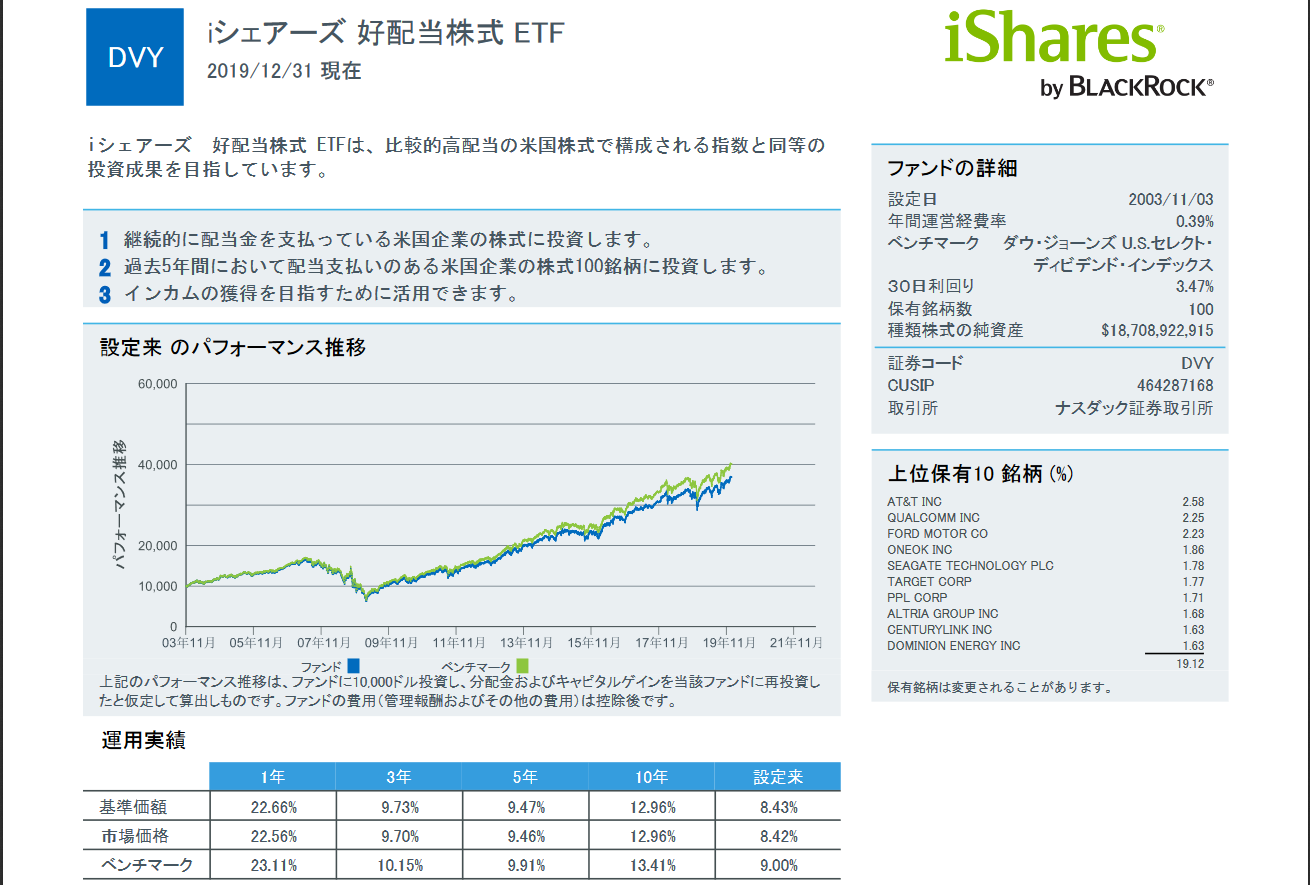

5. DVY:iシェアーズ 好配当株式 ETF

ブラックロックの好配当株式ETFでDVYです。

iシェアーズ 好配当株式 ETFは、比較的高配当の米国株式で構成される指数と同等の投資成果を目指しています。過去5年間において配当支払いのある米国企業の株式100銘柄に投資します。

構成銘柄トップ10は上記資料に書いてあります。

セクター比率は以下になります。

意外にも公益事業の割合がかなり大きいです。

ブラックロックDVYセクター比率

| Type | 保有比率 |

| 公益事業 | 30.38 |

| 金融 | 12.11 |

| 情報技術 | 10.23 |

| 一般消費財・サービス | 9.57 |

| 生活必需品 | 9.28 |

| 素材 | 7.65 |

| 通信 | 7.41 |

| エネルギー | 5.33 |

| 資本財・サービス | 5.31 |

| ヘルスケア | 2.27 |

DVYの直近のチャート

以上、各銘柄の特徴でした。

あわせて読みたい記事