小野です。

米国株でポートフォリオの割合についてです。

これから米国株を始めたり、すでに米国株投資をしている人の中には、ポートフォリオの割合はどれくらいが理想的なのか知りたい人もいると思います。

分散させていくと、けっこう割合も気になるところです。

そこで本記事では、米国株でポートフォリオの割合について書きました。

ポートフォリオの割合を整理して、規律よく投資がしたい人は参考にしてください。

米国株でポートフォリオの割合について

では早速ですが、

米国株でポートフォリオの割合についてです。

一言で割合といっても以下のパターンがありますので、タスクを分けて書きます。

割合のパターン2つ

- ポートフォリオ内の銘柄の割合

- 資産全体の米国株の割合

こういった感じです。

では以下で解説していきます。

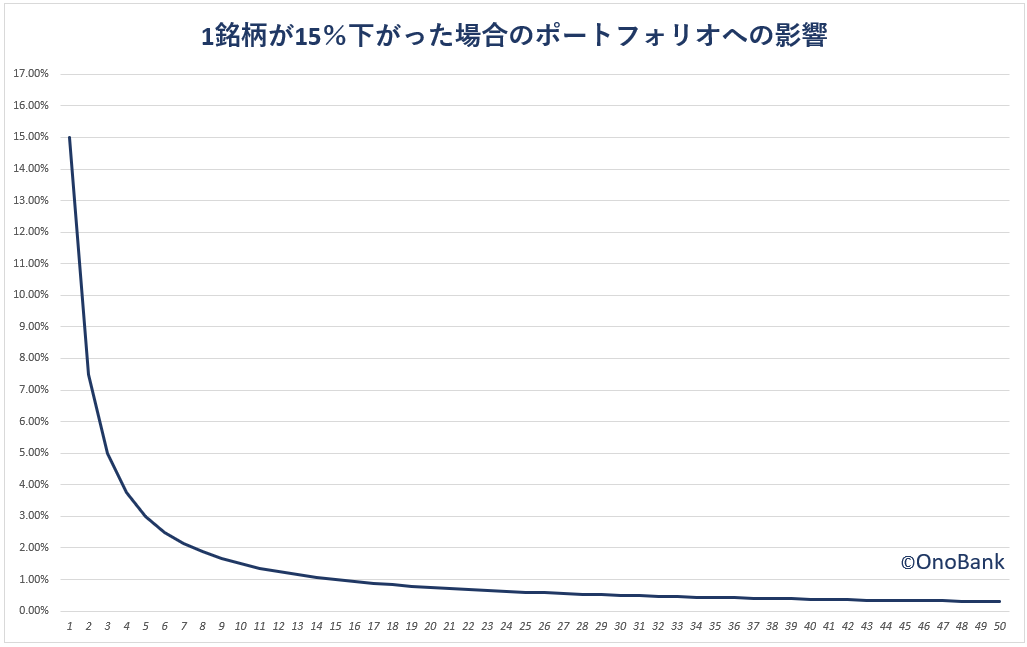

1. ポートフォリオ内の銘柄の割合

米国株ポートフォリオ内の銘柄の割合は、1銘柄あたり10%以下くらいにするといいです。

現実的にリスク追求とヘッジをバランスよくできる銘柄数は、10~15銘柄くらいです。

10~15銘柄に均等分散して保有すると、1銘柄あたりの銘柄割合は10%~15%になり、株価の値上がり益も追求しつつリスクヘッジも効果的にできます。

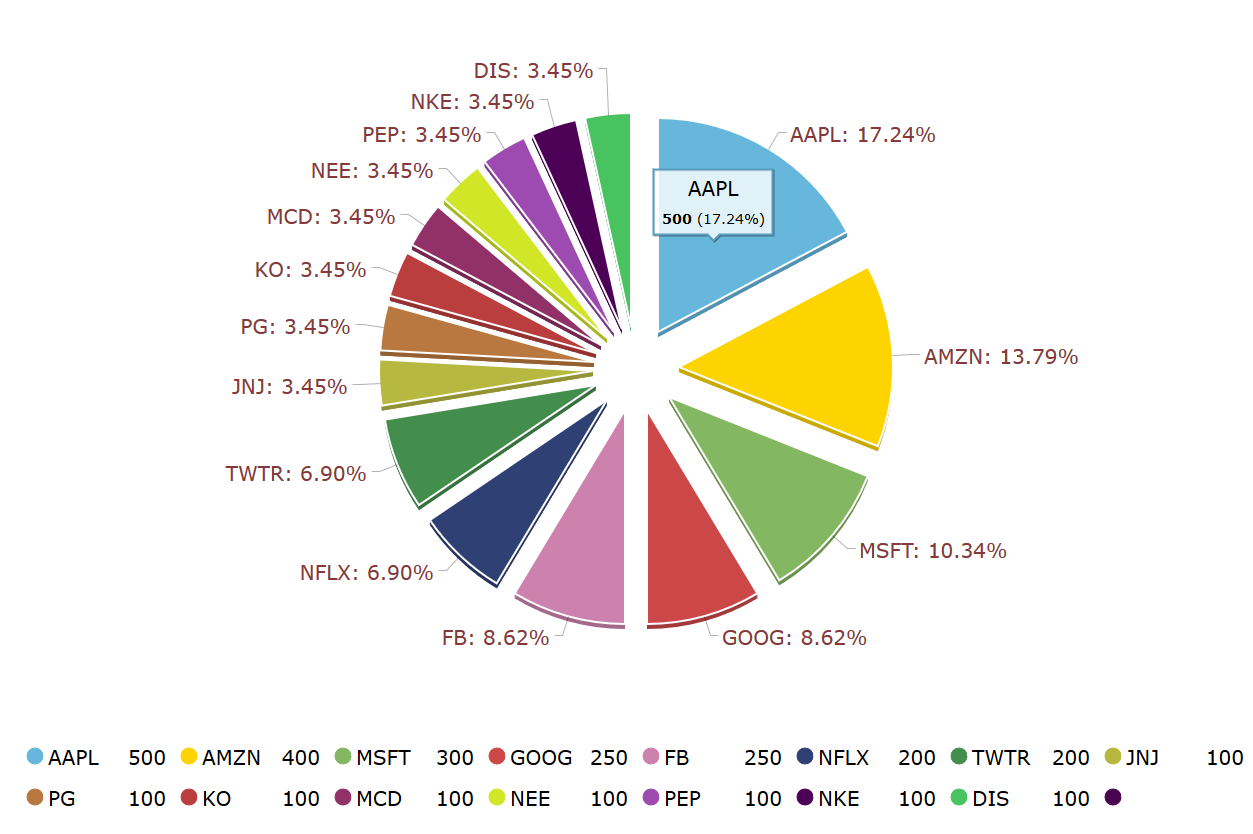

↓例えば、以下は15名銘柄を均等分散して保有し、1銘柄が15%下げた場合のポートフォリオへの影響です。

このグラフを見ると分かりますが、銘柄数を増やせば増やすほど分散効果は薄れていきます。

例えば、

1銘柄が15%下げたときのポートフォリオに与える影響は以下になります。

- 10銘柄保有 → 全体に-1.5%影響

- 15銘柄保有 → 全体に-1%影響

- 差異 0.5%

こういった感じで、10銘柄から15銘柄の保有銘柄数を増やすことによって下落率を0.5%下げることができます。

しかし、

銘柄数を増やし過ぎると以下になります。

- 20銘柄保有 → 全体に-0.75%影響

- 30銘柄保有 → 全体に-0.5%影響

- 差異 0.25%

このようになります。

つまり、10から15銘柄に5銘柄増やすだけで下落率を0.5下げれますが、20から30銘柄に10銘柄増やしても下落率は0.25%しか下げれません。

このように、銘柄数を増やし過ぎてもリスクの軽減効果は薄れます。

また、個別株を増やし過ぎると、倒産暴落塩漬けのリスクが増えますので、結果的には逆にリスクを増やしてしまうことになります。

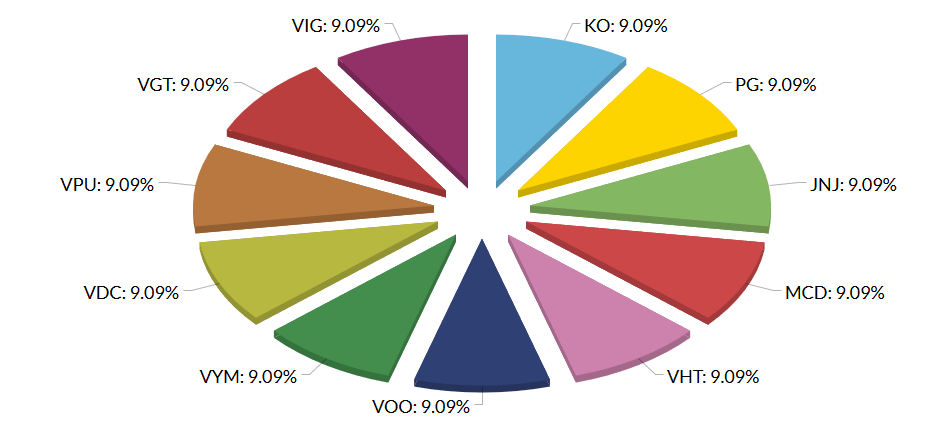

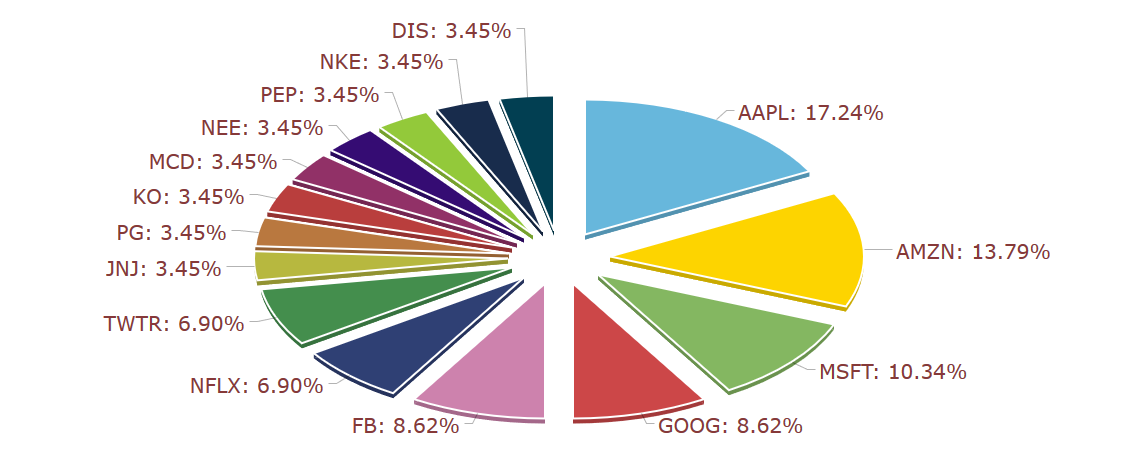

1-1. 均等ではない割合

銘柄数を均等分散ではない割合で保有する場合もあります。

↓こんな感じです。

こういった形で銘柄を保有する目的は、

割合の多い銘柄が絶対に伸びると確信している場合です。

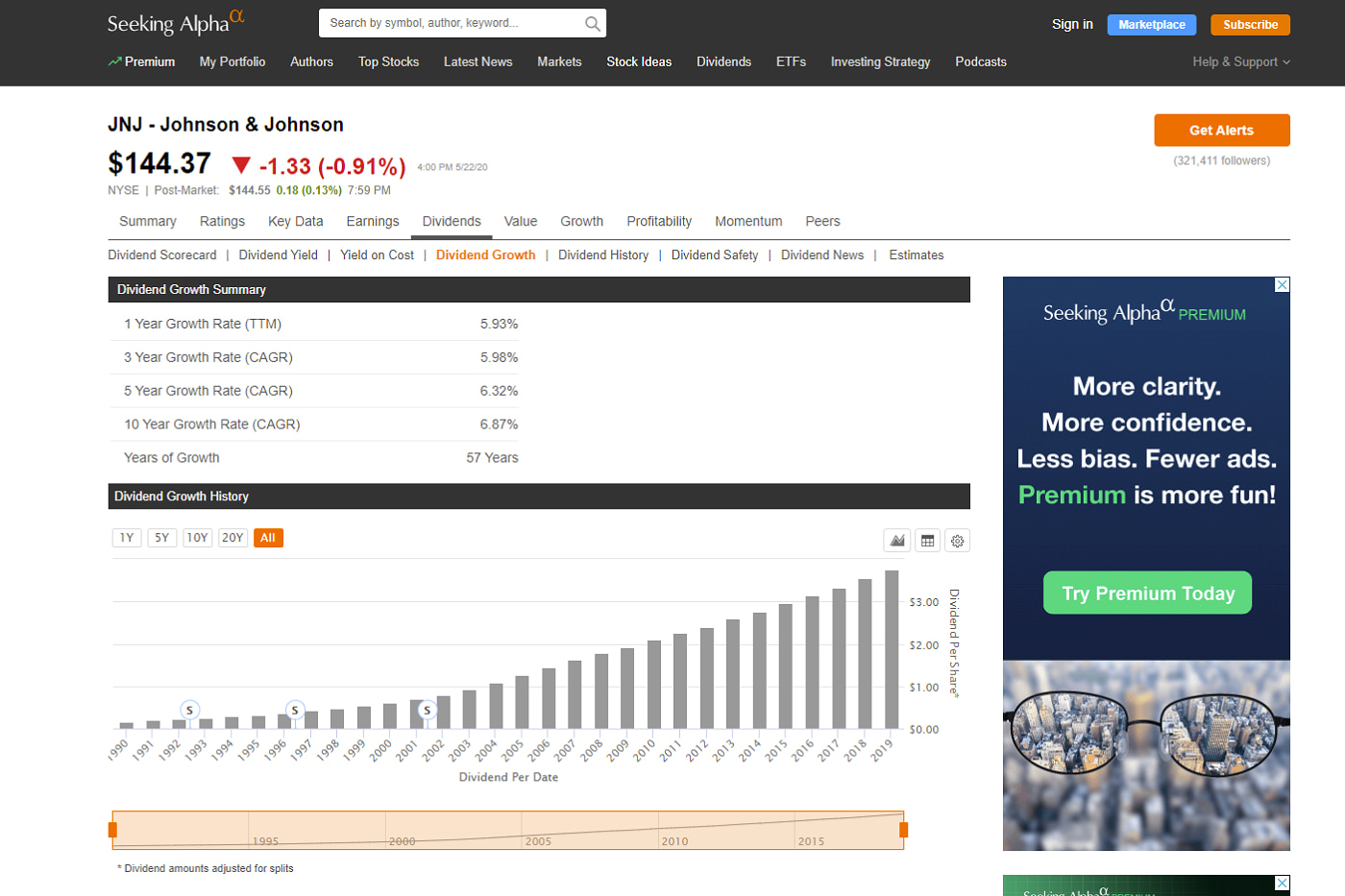

上記の場合ですと、KO、PG、JNJの割合が多いので、これらの銘柄が絶対に伸びると自信がある場合はこれでもいいと思います。

しかし、そうでない場合デメリットが多くなります。

- 下落相場でポートフォリオに与える影響が大きい

- 割合の管理リバランスが難しい

こういったデメリットが発生します。

・上記の割合の場合は当然ですが、割合の大きいKO、PGが大きく下落した場合にポートフォリオに与える影響が大きくなります。

・割合が均等ではない場合、リバランスをしたり買い増しをするときに、どれを買い増せばいいか判断しにくいです。

その結果、適当に追加投資をしてしまい、ポートフォリオの割合が崩れてしまったりします。

1-2. なんとなく運用

また、規律のない運用をしていると感情に任せた「なんとなく運用」をしてしまうので、結果的にパフォーマンスが悪くなるのは投資においては基本的な考え方です。

しかし、AIであれば感情に任せた運用はしませんので、調整局面で何%割安になったら追加投資するといったような運用をします。

こういったことからも、よほど自信のある人は均等な割合でなくてもいいと思います。

しかし、ほとんどの人にとっては均等に分散して保有する方が、簡単ですし管理もしやすくパフォーマンスも普通にいいです。

1-3. 10銘柄のポートフォリオのパフォーマンス

10銘柄程度のポートフォリオでも、普通にパフォーマンスはいいです。

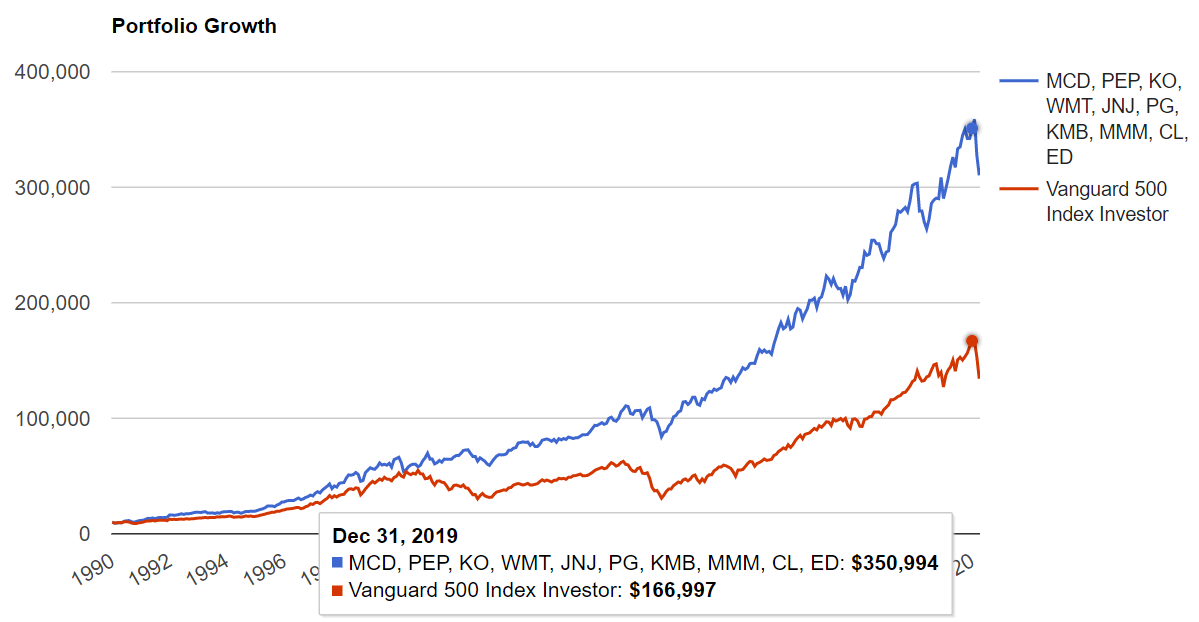

↓例えば以下は、10銘柄の配当貴族とS&P500の1990年からの比較です。

| Ticker | Name | Allocation |

| MCD | McDonald’s Corporation | 10.00% |

| PEP | Pepsico Inc | 10.00% |

| KO | Coca-Cola Company | 10.00% |

| WMT | Walmart Inc | 10.00% |

| JNJ | Johnson & Johnson | 10.00% |

| PG | Procter & Gamble Company | 10.00% |

| KMB | Kimberly-Clark Corporation | 10.00% |

| MMM | 3M Company | 10.00% |

| CL | Colgate-Palmolive Company | 10.00% |

| ED | Consolidated Edison Inc | 10.00% |

どうでしょう、おそらくこのパフォーマンスを見て、リターンが悪いと思う人はいないと思います。

このように、10銘柄程度で十分に下落をヘッジしつつリターンも狙えるのです。

2. 資産全体の米国株の割合

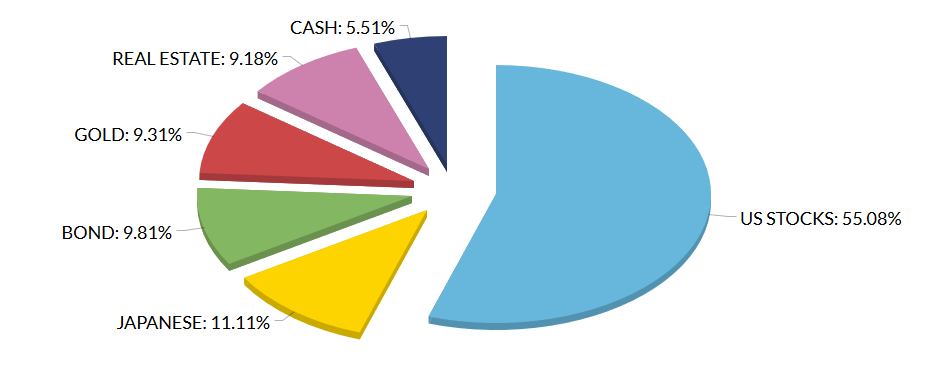

資産全体における米国株の割合についてです。

例えば、米国株の他にも、日本株や債券、金などを保有している場合です。

このような場合は、どれだけリスクをとれるかで考えます。

ある程度リターンも追いたいのであれば、株式の割合は70%くらいがいいです。

例えば、資産のポートフォリオが以下だったとします。

- 米国株

- 日本株

- 欧州株

- 金

- 債券

- 小口不動産

このような場合に、大きくリターンを得たいのであれば、株式の割合を多くして、金、債券の割合を減らします。

やはり株式がこの中では最もリターンがいいので、割合を多くした方がいいリターンを狙えます。

一方で、債券や金の割合を増やすと大きなリターンは狙えませんが、株式のリスクに対するヘッジになります。

金や債券は株式とは逆の動きをするからです。

大きくリターンを狙いたいのであれば株式の割合を増やします。

2-1. 実際の例

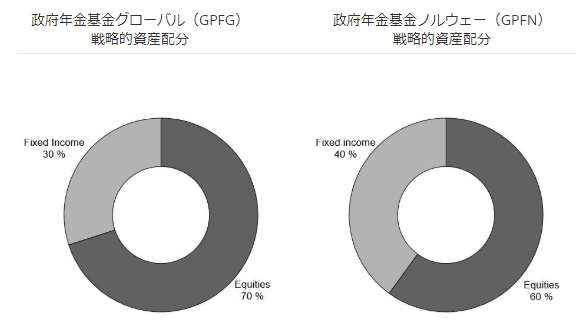

例えば、実際の例としては世界最大級のファンドで、ノルウェーの政府年金基金(The National Insurance Scheme Fund)も株式の割合は60%~70%で国内、国外株式、残りの40%~30%は債券に投資をしてミドルリスク程度で運用しています。

つまり、これは政府のファンドなので絶対に破綻してはいけませんが、ミドルリスク程度であれば安定を確保しつつリターンも狙えるということです。

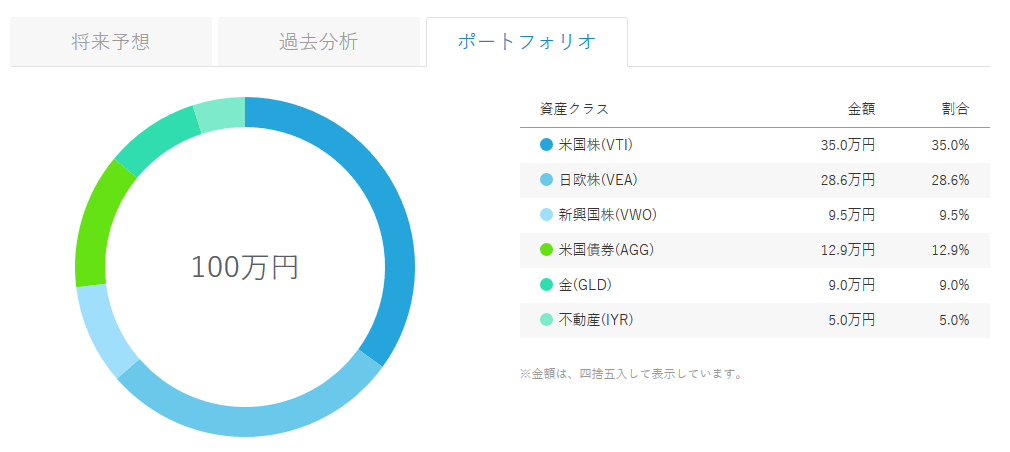

またこれは、資産運用アプリ最大手のウェルスナビのアルゴリズムでも同じです。

↓ウェルスナビでリスク許容度を5段階中4にすると、73%が株式、残りの27%が債券、金、不動産となります。

このような割合に応じて資産を配分して運用するのは、投資においては世界中で基本です。

ちなみにこういった割合は、現代ポートフォリオ理論に基づいて決めています。

≫Wikipedia|現代ポートフォリオ理論

素人の人が適当になんとなく気分で割合を決めるよりも、こういったファンドの運用方法を見習う方がよっぽど効率はいいので、参考にした方がいいです。

2-2. キャッシュ割合をキープしておく

ちなみにですが、米国株投資をするときに全財産フルスイングするのもアリだとは思いますが、ある程度キャッシュの割合をキープしておくといいです。

というのも、暴落や大きな調整局面で株価が割安になったタイミングで大量に仕込めるからです。

↓例えば、アップル(AAPL)はこのように調整局面で200日移動平均線に近づくと買いが入るのが分かります。

このように、調整局面で大きく下げたときに買い増しできるとオイシイです。

なので、人にもよりますが常に緊急買い増し資金として100万程度は確保しつつ、給料などから毎月積み立てるといいと思います。

あわせて読みたい記事