小野です。

米国株、ETFでポートフォリオを作るときのセクターの決め方と作り方です。

これから米国株を始めたり、まだ慣れていない人は、どういった感じでポートフォリオのセクターを作ったりしたらいいか気になる人もいると思います。

本記事では、米国株、ETFでポートフォリオを作るときのセクターの決め方と作り方について書きましたので参考にしてください。

銘柄やETFを選ぶときは、惚れた銘柄を手当たり次第選ぶのではなく、ある程度景気局面、セクターを考えて選ぶのが基本です。

米国株・ETFでポートフォリオのセクターの決め方と作り方

米国株、ETFでポートフォリオを作るときの、セクターの決め方と作り方は結論からすると以下になります。

- 景気循環を見る

- セクターの割合、銘柄数を決める

- 銘柄・ETFを決める

この順番でポートフォリオを決めていきます。

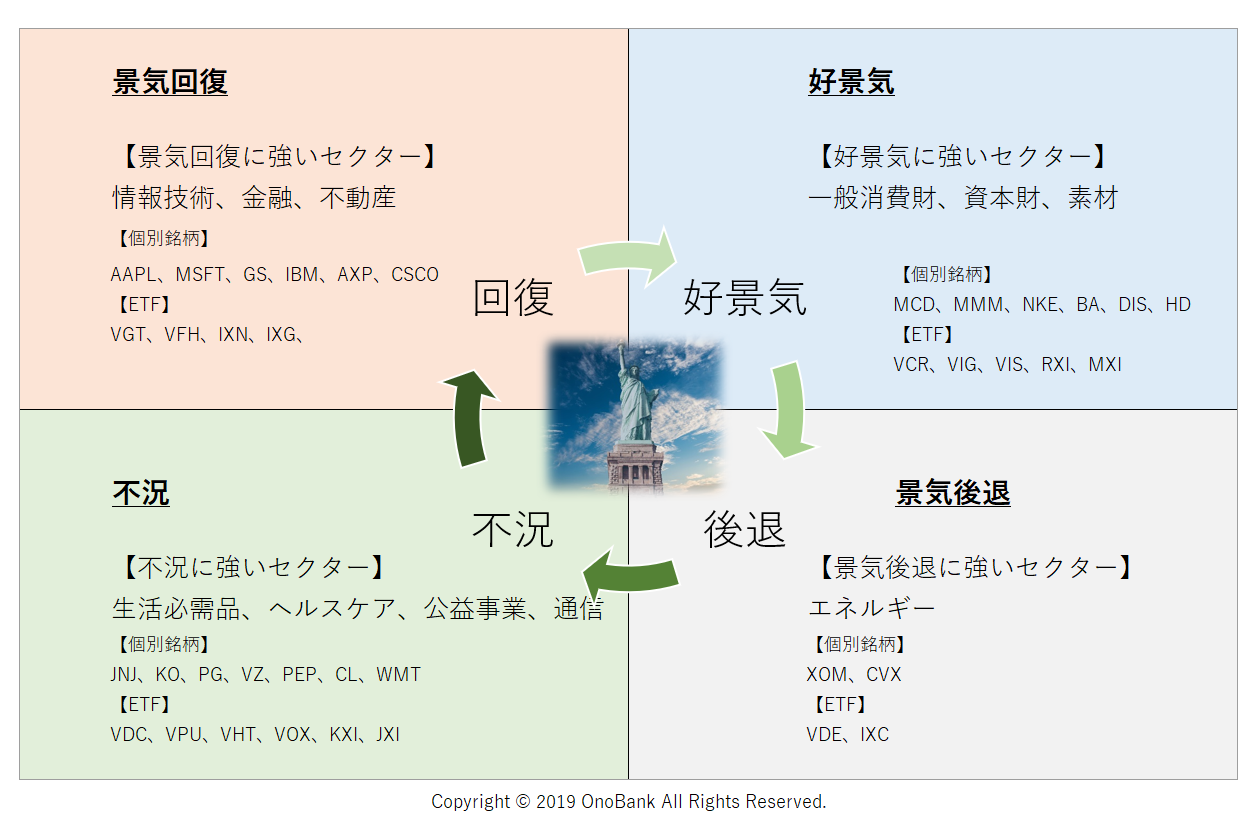

景気には好況、後退、不況、回復の4つの循環があり、それぞれの局面において各セクターでの特徴や動きが違います。

なので、米国株、ETFでポートフォリオを作るときは、セクターを分散させて選ぶのが基本です。

では実際にある程決めていきます。

1.景気循環を見る

ではまず最初に景気循環をみます。

景気には、好況、後退、不況、回復の4つの循環があります。

景気循環を見ると、このように4つの景気局面において強いセクターがあります。

なので、ポートフォリオを決めるときはこの4つの景気局面に強い各セクターが分散されて入っていることが理想です。

例えば、2008年リーマンショックのときは金融株は約-80%も下落して紙クズ同然になったのに対し、不況に強い生活必需品セクター、ヘルスケアセクターは約-41%の下落にとどまりました。

また、最強だったのはマクドナルド(MCD)で約-31%の下落にとどまりました。しかし、これは日足ベースで下ヒゲを出して当日に回復しているので、実体ベースでは-25%の下落が底でした。

このように、各景気によってセクターの特徴がありますので、フェイスブック(FB)やアップル(AAPL)など惚れたセクターに一点張りするよりも分散させた方が安定します。

2.セクターの割合、銘柄数を決める

次は、セクターの割合と銘柄数を決めていきます。

長期運用をするのであれば、いつの時代も強いディフェンシブ銘柄が中心で配当を出す大型企業が理想です。ETFであればセクター別のETFを組み込みます。

ディフェンシブ銘柄は、コカコーラ(KO)、プロクターアンドギャンブル(PG)など超大型優良配当銘柄が多いので、熟成されている企業が多いので激しく株価上昇はせず緩やかです。安定して配当を得れるので長期投資に向いています。

また、セクターが分散されているのであれば銘柄数は10で十分です。8銘柄以下ですと分散効果が薄れてリスクが高くなります。逆に、20名銘柄などに分散すると分散しすぎて全体での値上がりの効果が薄れますので10銘柄前後が理想です。

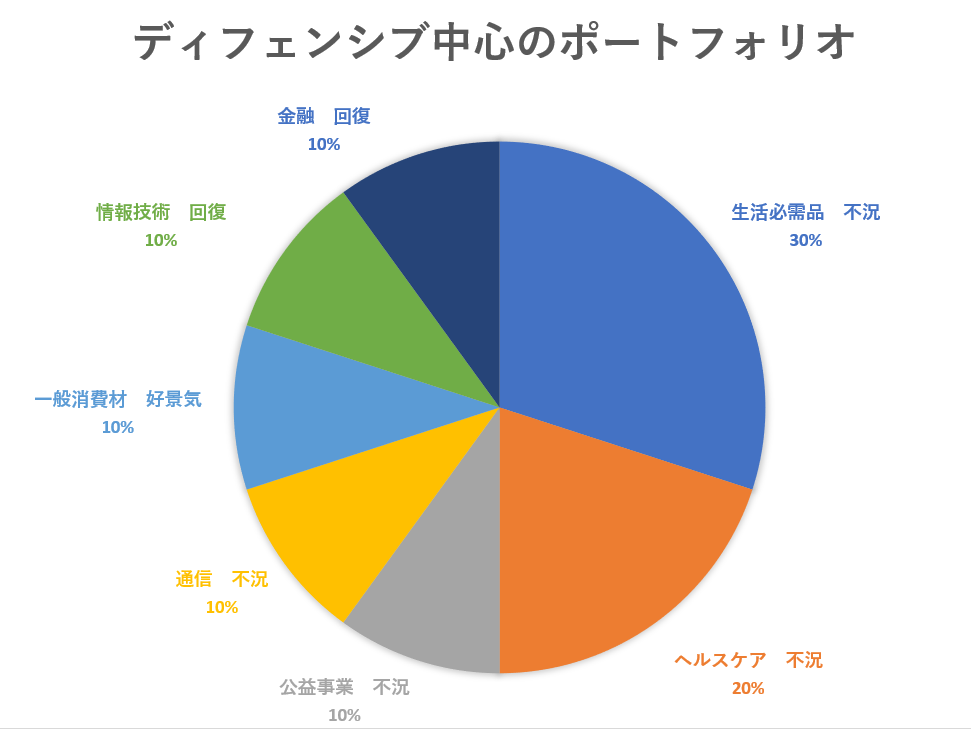

2-1.ディフェンシブ銘柄中心のポートフォリオ(例)

安心して長期で配当を得ながら保有していけるディフェンシブ銘柄中心のポートフォリオの例です。

例えば、10銘柄でディフェンシブ銘柄を中心にポートフォリオを作る例としてこんな感じです。

唯一、後退局面に強いのはエネルギー株ですが、エネルギー株は難しいので分からない人はあまり触らない方がいいです。その代わりに、不況に強い銘柄は後退局面でも強いので、エネルギー株が抜けたからと言って特段問題ないと思います。

もし、もう少し株価の値上がり益を狙いたい場合は情報技術を増やして、生活必需品を削ったりして調節します。

ちなみに、分からない人の為に説明しておくと、ディフェンシブというのは株価が上がらないという意味ではなく、不況や経済危機にも耐えうる企業の銘柄のことです。

こんな感じで、最初にある程度セクターと銘柄数を選んでおきます。

3.銘柄・ETFを決める

次は実際に銘柄を選んで行きます。

ある程度、結論からするとざっくりこんな感じです。

| セクター | 個別銘柄 | ETF |

| 生活必需品(3) | PG:プロクター&ギャンブル | VDC |

| PEP:ペプシコ | ||

| KO:コカコーラ | ||

| ヘルスケア(2) | JNJ:ジョンソン&ジョンソン | VHT |

| UNH:ユナイテッドヘルスケア | ||

| 公益事業(1) | NEE:ネクステラエナジー | VPU |

| 通信(1) | VZ:ベライゾン | VOX |

| 一般消費財(1) | MCD:マクドナルド | VCR |

| 情報技術(1) | AAPL:アップル | VGT |

| 金融(1) | JPM:JPモルガンチェース | VFH |

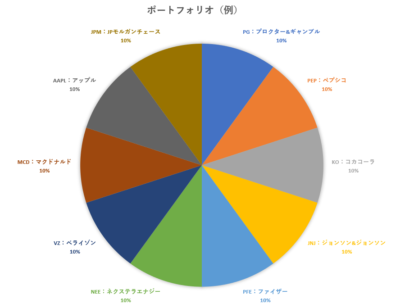

先ほど決めた、セクターの割合のように銘柄を選ぶと、例えばこんな感じです。

生活必需品からは、プロクターアンドギャンブル、コカコーラは鉄板でペプシコを追加で3銘柄です。ちなみにコカ・コーラとペプシコで飲料でかぶっていると思うかもしれませんが、ペプシコの売り上げの53%は食品なので良しとします。

ヘルスケアはジョンソン・エンド・ジョンソンが鉄板で、追加でユナイテッドヘルス。

公益事業はネクステラエナジーが鉄板です。

銘柄選定において、分からなければETFにします。

不安要素がある銘柄、セクターの場合は絶対にセクター別のETFにしておいた方がいいです。不安要素が残る個別銘柄を保有していると長期投資においては心理的に不利になりますのでセクターのETFを使います。

また、同じセクターの中でもカテゴリーは被らないようにします。例えば、生活必需品の中でもタバコを2銘柄にしたり、通信の中でも電話(VZ、T)と同時に選ばないようにします。

3-1.配当銘柄を選ぶこと

また、銘柄を選ぶ際は必ず配当銘柄を選ぶようにします。

なぜかと言うと、配当金を得れないと配当を再投資できないのでいつまでたっても投資元金が増えないからです。

例えば、アマゾン、フェイスブックなどで全て無配の銘柄にすると当然無配なので、現金を追加した分しか元金が増えず株価の値上がり益でしか利益を得れません。つまり、いつか利益確定で売却をしなければいけないと言うことなので、そもそも長期投資には向いていません。

一方、配当銘柄であれば目先の株価の変動には関係なく、100%の確率で配当という利益を確定的で定期的(年4回)に得れるので、再投資をして投資元金を増やして行けますので長期投資に向いています。

投資元金を増やすと次回の配当も増えるので、お金がお金を生む状態になります。

米国株のポートフォリオは均等加重平均がおすすめ

米国株のポートフォリオを構築するときは、均等加重平均がおすすめです。

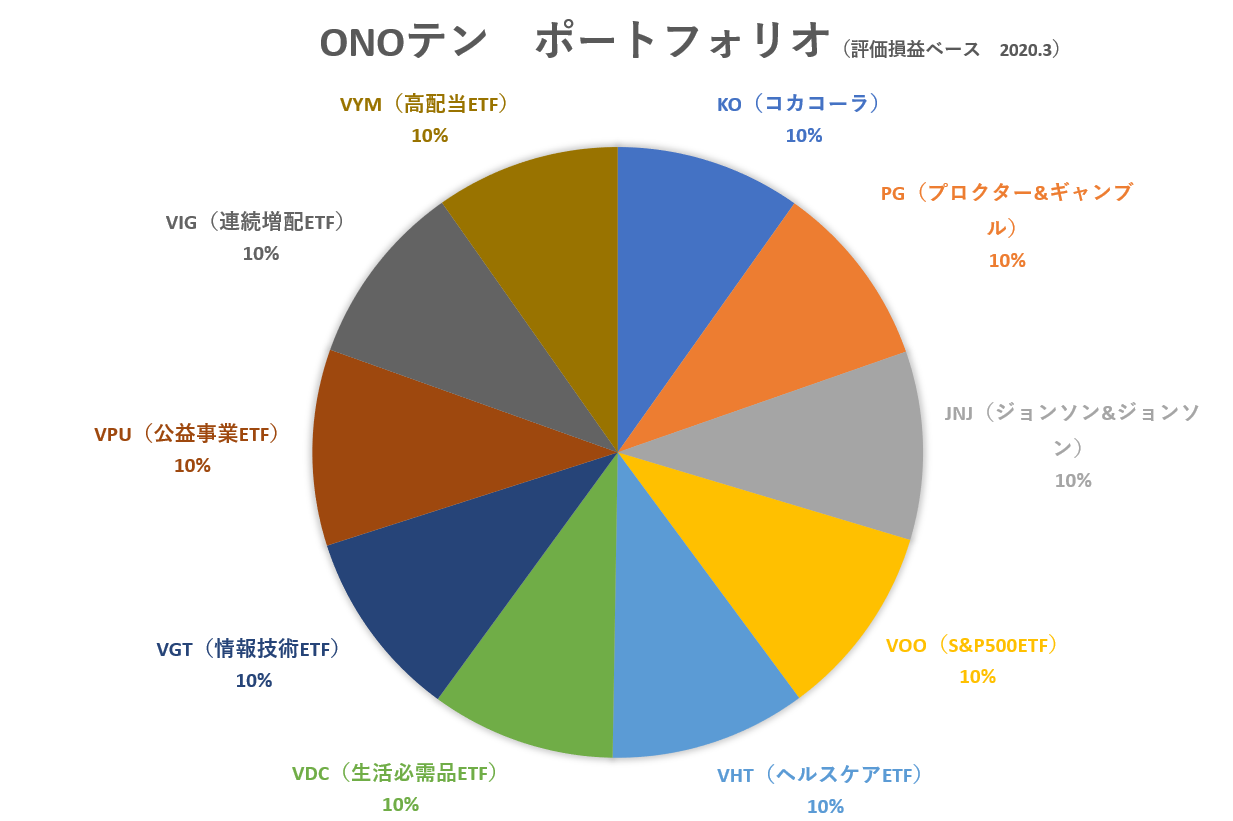

↑均等加重平均は上記のやつですね。私のポートフォリオです。

均等加重平均

このように、均等加重平均で各銘柄の割合を常に一定に保つことによって最初に決めたバランスが崩れることはありません。

また、定期的に買い増し(リバランス)するときも評価が下がっている銘柄を買い増せばいいだけなので、非常にシンプルで分かりやすくて管理がしやすいです。

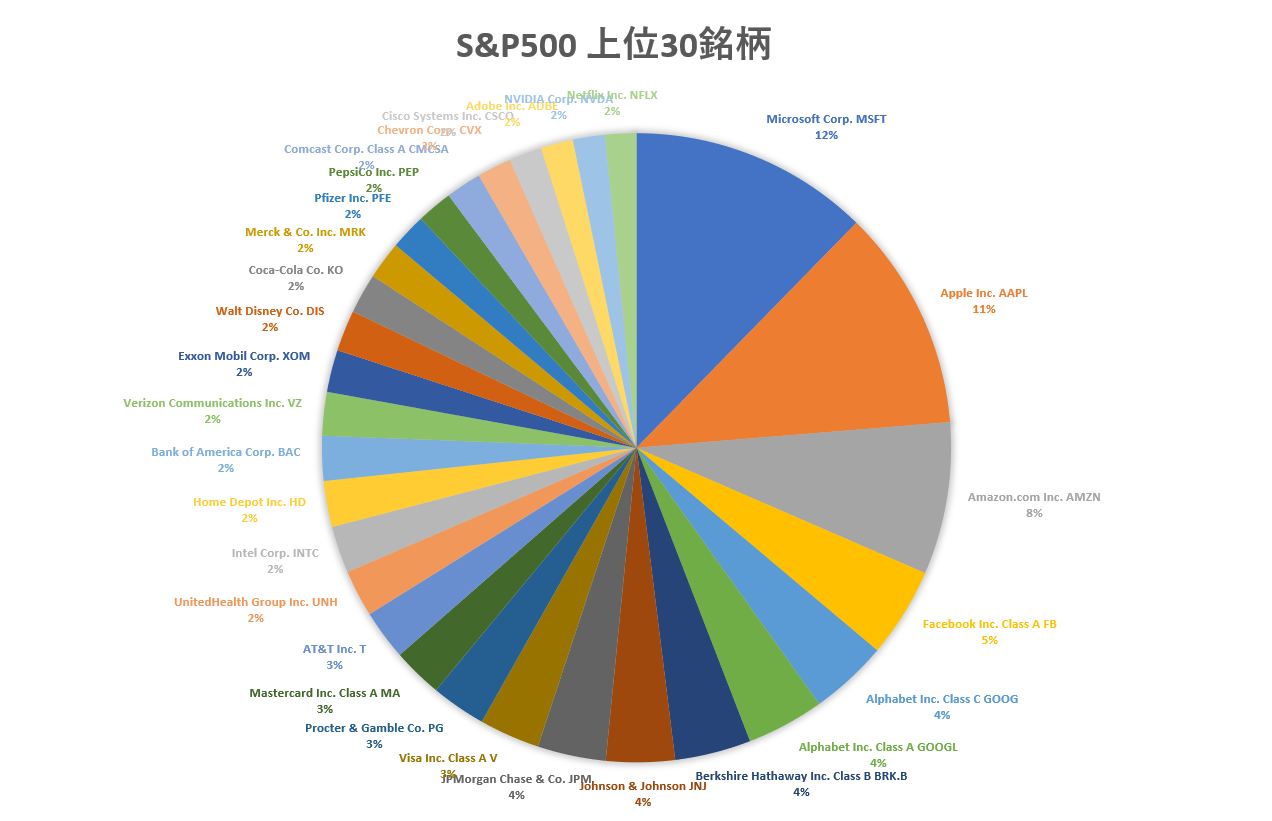

時価総額加重平均

一方で、均等加重平均ではなく、指数や時価総額での加重平均もあります。

↓こんなのです。

このように、平均ではない感じで銘柄を保有すると管理するのがすこぶる難しいです。

買い増すときもどれを買い増すか決めれませんし、最初に決めたセクターの割合を保つの大変です。

また、たまに見かけますが銘柄を20とか30とか持っているメリットはほとんどありません。そこまで銘柄を保有しても全ての企業をウォッチできないと思いますし、なぜそのようなバランスにしているかも自分で説明できないと思います。

歴史的に見てもたくさんの銘柄を保有したところで一般レベルでは指数を上回ることは難しいことが証明されていることを考えれば、黙って指数に連動する優良なETFを保有して定期的に買い増すだけでいいことが分かります。

あわせて読みたい記事